伝統主義者、つまり従来のやり方に慣れている人たちは、長期リース ( English )のコストと柔軟な不動産のコストをどう比較していいか常に悩んできました。この 2 種類の不動産には大きな違いが内在するため、同一のものとしての比較は困難です。

しかし最近では、不動産のパフォーマンス指標は、1 平方フィートあたりのコストや総入居コストから、一人あたりのコストといった、より従業員を中心としたものへと変化しています。これによって、対照比較がより簡単になります。しかし、コスト(平方フィートあたりと一人あたりの両方)を重視すると、他の組織目標が犠牲になりやすく、企業不動産(CRE)がビジネスに戦略的価値を付加することを妨げます。

人事担当者や最高財務責任者が CRE 部門に与える影響は拡大しつつあります。そのため、CRE チームには、革新的なソリューションとアジャイルワークスペース ( English )の慣行を取り入れた不動産戦略を策定して、従業員の生産性を高め、人材の確保と維持の両方を改善し、環境・社会・ガバナンス ( English )(ESG)の課題に貢献することが求められています。

柔軟な不動産のプロバイダーと提携してアジャイルプラクティスを導入すると、従業員体験が向上することがわかっています。なぜなら、柔軟な不動産のプロバイダーを利用すると、優れたワークスペースやアメニティへのアクセスを通じて一貫した体験が提供されるだけでなく、いつどこで仕事をするかを従業員が決定できるようになるからです。

こうしたコスト重視からの転換は、新型コロナウイルス感染症が稼働率に影響を与え、また入居者がアジャイルプラクティスを受け入れる意思を高めたこともあり、過去 1 年間で加速しました。それに伴い、さまざまなパフォーマンス指標を含む、均衡の取れたスコアカードが採用されるようになりました。

アジャイルプラクティスへの不動産の影響

WeWork が過去 12〜18 ヵ月間に行った大企業の取引の一部を見ると、アジャイルプラクティスの採用により、平均して約 30〜40% の効率化が図られています。これが一般的な不動産の意思決定プロセスにどのように作用するかを理解するために、現在、好調な商業不動産市場、ロンドンを見てみましょう。

まず、柔軟性のある不動産と長期リースの比較において、伝統的な指標である平方フィートあたりのコストから始めます。すべての条件が同じであれば、ロンドンで柔軟な不動産を借りるための 1 平方フィートあたりの平均価格は、およそ 165 ポンド(227 米ドル)/平方フィート/年で、15 年リースで借りるための平均的な年間コストは、およそ 125 ポンド(173 米ドル)/平方フィート/年になります(これらの数値は標準的な市場価格に基づいています)。多くの伝統主義者は、柔軟な不動産の方が 30% 高くなると言うことでしょう。そこで疑問が生じます。柔軟性、ビジネスのアジリティ、そして従業員体験の向上は、その価値があるのでしょうか?

必ずしもそうとは限りません。平方フィートあたりのコストから従業員一人あたりのコストへと視点を替えれば、柔軟な不動産のコストは、従来型の不動産のコストよりも平均で 20~30% 低くなります。

平方フィートあたりのコストが従来型よりも高いのに、従業員一人あたりのコストでは低くなるのはどうしてでしょうか?

WeWork では従業員が自分のオフィススペースだけでなく、その他多くのスペースにアクセスできるためです。例えば、ロンドンでは、WeWork のビルには 100 万平方フィートを超えるアメニティスペースが設置されており、メンバー全員が利用できます。All Access や利用ごとに支払うメンバーシップなど、WeWork のさまざまな商品とサービスを活用することで、雇用主はコストを見極めながらアジャイルプラクティスの導入を開始することができます。

従業員一人あたりのコストについて説明しましたが、平方フィートあたりのコストを考慮するにはどうしたらいいでしょうか。最もわかりやすい例として、車両保険や医療保険と比較してみましょう。保険は、将来起こりうるコストに対する金銭的なヘッジです。これと同様なのが柔軟な不動産です。

柔軟な不動産のオプションでは、契約期間が最短 1 ヵ月から最長 10 年とはるかに短く、多くの場合、縮小と拡張のオプションが含まれます。従来型のリースでは 10~15 年と、長期の固定契約期間があり、拡張と縮小は簡単にできません。

柔軟な不動産に支払われた料金は、従来型の賃貸スペースから退去する際に生じるコストへのヘッジと考えることができます。柔軟な不動産では固定されることなく、必要な時に必要なスペースに対してのみ支払えばいいのです。従来型リースの場合、サブリース、譲渡、明け渡しなどの方法で早期に退去することは、複雑で時間がかかり、高額となります。

柔軟性の真の価値を数字で示すと

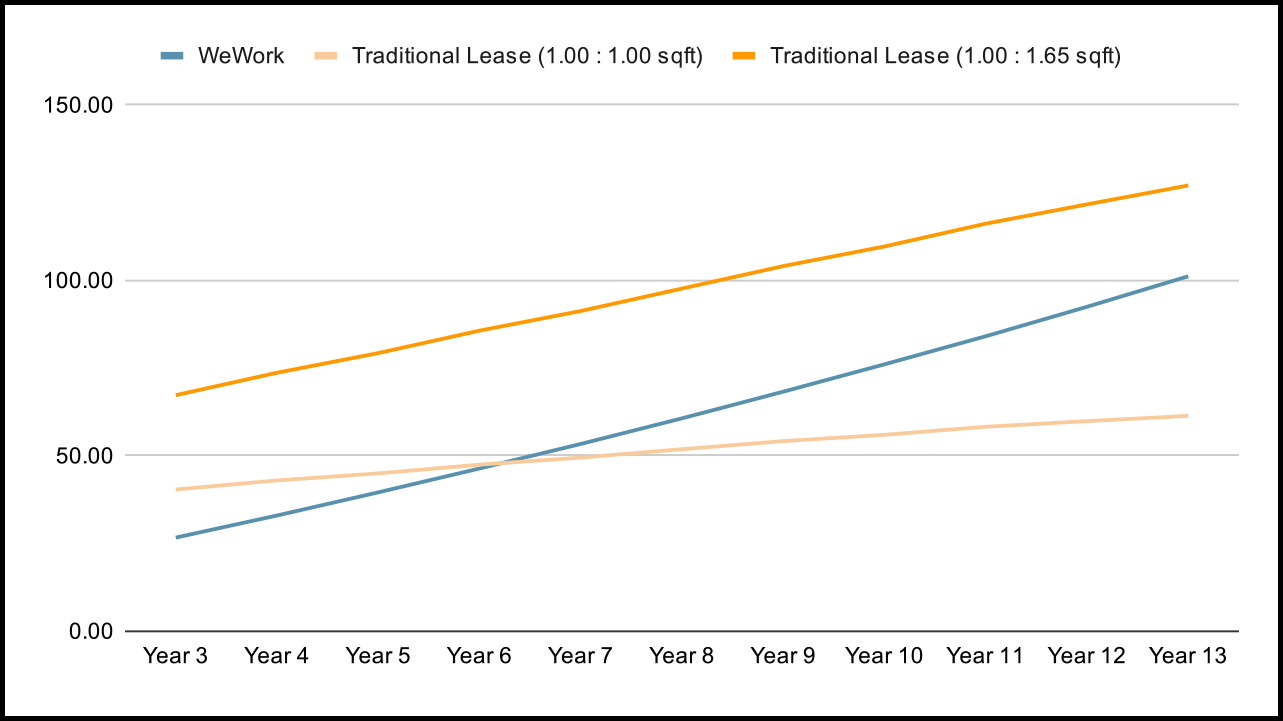

柔軟性の価値を定量化するために、WeWork は 5 万平方フィートを対象にリース破棄(サブリースによる)分析を実施し、入居 3 年後に従来型リースを終了した場合のコストを定量化しました。そして、これらのコストを WeWork との 3 年間の柔軟な契約と照らし合わせました。

企業不動産責任者(HCRE)のほとんどにとり、サブリースはコストを削減させるための行為です。というのは、リースの残存期間中のレンタル負債はすでに事前に盛り込まれているからです。可能な限り市場水準に近い賃料を実現するために、HCRE はコスト分析において、償却が必要な未償却の資本コストを考慮するだけでなく、リース前の空室率、サブリースのインセンティブパッケージ、仲介手数料などを考慮しなければなりません。

リース前 12 ヵ月の空室期間、サブリース期間 5 年ごとに 12 ヵ月の賃貸料の無料、設備投資の償却を考慮すると、WeWork に同じ期間(3 年間)入居した場合と比較して、従来型リースのコストは 35% 高くなります。これは、入居者が WeWork で、従来型リースと同じ面積のスペースを利用すると仮定しています。入居者が WeWork で直接利用するオフィススペースを 40% 減らし、その分を WeWork All Access として従業員に提供すると、コストの差は 60% に拡大します。

このケースでは、従来型リースと WeWork 利用との損益分岐点は 6 年目と 7 年目の間に発生します。しかし、潜在的な効率性の改善を考慮すると、リースを終了する際に発生する絶対コストは、WeWork でスペースを利用するよりも常に高くなります。

全米経済研究所(NBER)によると、1950 年代から現在まで、米国の景気サイクルは平均して約 5 年半続きます。それに従えば、10 年間の伝統型リースを利用している組織は景気サイクルを 2 回経験することになります。こうしたことを考慮すると、10 年間にわたり高額の不動産契約に固定されることが賢明であるかと自問すべきでしょう。

これは、計算しても明らかです。影響を受けやすい場合には、柔軟な不動産の割合を増やして、リースを早期に終了しなければならない場合の経済的な影響を回避することは理にかなっていると言えます。

Nikhil Chanrai は WeWork のエンタープライズチームのディレクターで、大手クライアント向けの移行戦略とポートフォリオ戦略の策定および実行を担当しています。

新しい働き方、始めませんか?